一旦行业陷入低迷,几乎没有一家企业能够安然走出困境。而全球的石油企业就正处于这样的艰难时期。

尤其是今年,亏损、倒闭、裁员、抛售,油气行业的风浪可谓是一波未平,一波再起。

近日,全球顶级油服巨头斯伦贝谢又宣布了一个重磅消息——放弃北美的页岩压裂业务。

消息显示,8月31日,斯伦贝谢与Liberty油服公司达成一致,前者将其在北美页岩压裂业务出售给Liberty油服,这笔预计交易将在今年年底完成。

实际上,自新任掌门人上任以来,斯伦贝谢就频频出售资产,剥离核心业务。这既与其未来战略相关,又是如今不少油服企业在困境中的选择。

但我们从中也看到了不一样的信号。作为全球最大的油服企业,斯伦贝谢选择果断出售压裂业务,或许也标志着北美地区页岩产业已经很难再现往日的热潮。

斯伦贝谢:削减北美业务

几年前的斯伦贝谢,还是一个以兼并扩张著称的油服巨头。而近两年,它却主动转变战略,从“买买买”变成了“卖卖卖”。

在斯伦贝谢的官方网站上,一则最新的资产出售消息赫然在目:斯伦贝谢将其在北美地区的页岩压裂业务出售给Liberty油服,旗下主要负责压裂业务的OneStim将与Liberty合并。合并后,斯伦贝谢将获得这家较小的运营商37%的股份,预计价值约为4.48亿美元。

据了解,这次合并有望在今年年底前完成,合并完成后,Liberty公司将成为美国的第二大压裂商。

资料显示,此次被出售的OneStim成立于2017年,是斯伦贝谢与威德福联手成立的合资公司,主要针对北美页岩地区的压裂作业。

2018年,OneStim的业务表现良好,受益于此,斯伦贝谢当年在北美地区收入达到了120亿美元,同比增长26%。然而辉煌并没有持续太久。自2019年起,斯伦贝谢北美页岩业务开始“退烧”,一定程度上拖累了公司的营收。

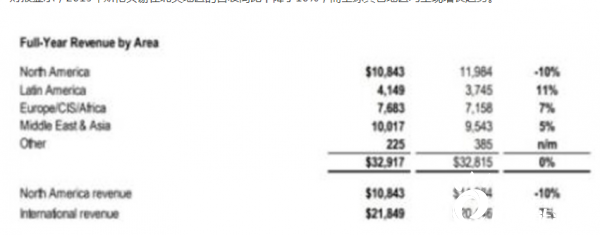

财报显示,2019年斯伦贝谢在北美地区的营收同比下降了10%,而全球其它地区均呈现增长趋势。

图片来自斯伦贝谢

而今年的数据更不乐观,第二季度,斯伦贝谢北美地区的营收环比下降了48%。尽管行业普遍面临不景气的状况,但如此大的降幅也着实令人担忧。

近期的财报显示,斯伦贝谢在北美的营收增长已经十分有限,甚至存在“拖累”企业的风险。

实际上,斯伦贝谢对于美国的页岩产业担忧由来已久。此次出售并非是心血来潮,而是一次计划之中的调整。

从2019年开始,斯伦贝谢就有意削减北美业务。不仅大幅压缩了压裂机队,还裁掉了北美地区的近1500名员工。

CEO勒佩奇曾公开表示,“我们预计北美市场的未来前景将很艰难,尤其是水力压裂设备的过剩问题”,同时他认为,除非出现重大的技术突破,否则过去五年来美国页岩气产量的疯狂增长已经成为过去。

此番斯伦贝谢的退出,也被不少人打上了鲜明的标记:这将是美国页岩油气产业告别辉煌的转折点。

断臂求生or轻装上阵?

实际上,这并非斯伦贝谢首次大手笔割舍旗下资产。自2018年开始,斯伦贝谢就开始了一系列的业务剥离。

2018年,斯伦贝谢宣布退出海上及陆地地震采集市场,同年8月,出售其地球物理服务产品线WesternGeco的海洋地震采集资产。

2019年,斯伦贝谢变卖了中东的钻井业务,将其在科威特、阿曼、伊拉克和巴基斯坦的路上平台钻井业务作价4.15亿美元,出售给沙特阿拉伯工业化和能源服务公司。

频频地出售资产,意味着斯伦贝谢正在经历一场大刀阔斧的改变。究其原因,既有困境之下的“断臂求生”,也有求新求变的“轻装上阵”。

2014年是油服行业的高光时刻,也是斯伦贝谢的鼎盛时期。当时,全球油服企业总收入高达4645亿美元,其中斯伦贝谢的收入为607亿美元,占全行业的13%。

作为油服行业的一哥,斯伦贝谢到如今仍然占据了行业收入的11%以上,但遗憾的是,油服行业整体营收和利润趋势一直在不断下滑,2019年斯伦贝谢的营收几乎只达到了2014年一半的水平。

在行业的重压之下,斯伦贝谢开始谋求新的发展之路。

2019年8月,斯伦贝谢新任CEO勒佩奇正式上任,通过大规模地资产减记、调整业务板块,收缩企业的“发展战线”。

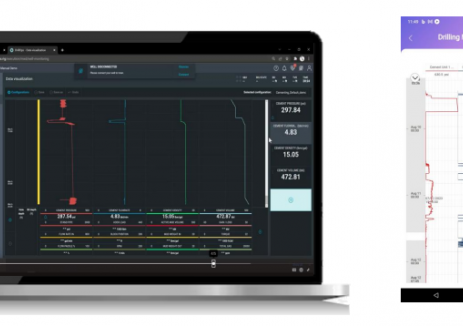

今年5月,斯伦贝谢爆出业务重组,原有的17条产品线调整为四个新的业务部门,分别是数字与集成、油藏性能、油井建设和生产系统。

调整后,斯伦贝谢将告别原来追求企业规模和全行业全方位发展的思路,转而走向集约化的发展道路。

对于斯伦贝谢而言,这是一次从未有过的变革。作为行业的领军者,它的改变,或许也将影响着全球油服行业未来的走向。

油服收缩战线的背后

作为油气勘探开发的直接参与者,油服行业总是在“寒冬”里,最先感受到危险的来临。

今年以来,在油价暴跌和疫情的双重打击之下,油服企业正陷入数十年来最艰难的发展困境中。

在三大油服巨头的第二季度财报中,行业的“寒冬”显示的格外明显。财报显示,今年第二季度,斯伦贝谢净亏损高达34.34亿美元,贝克休斯亏损5200万美元、哈里伯顿净亏损17亿美元。

其它数据也同样印证了行业的窘境。据贝克休斯数据显示,今年上半年,全球的钻机数量最低下滑至800台以下,美国钻机数量在八月份降低至了244台,创下了行业有数字记录以来的最低点。

更为悲观的是,业界对于未来的预计同样糟糕。标普此前表示,“受多重因素影响,油气勘探和开采公司正在控制开支,这将减少对油田服务的需求,油服公司再也无法回到2014年时期的高利润率时代。”

知名研究机构Rystad的专家则表示,“全球油服行业可能需要经历4年的恢复期”。

种种迹象表明,油服行业将迎来一场极为持久和残酷的“硬仗”。

应对困境,企业纷纷着手削减开支。到目前为止,绝大多数的油服企业都选择了裁员,预计今年行业内将有100多万人面临着失业的风险。

但裁员,并不是企业渡过“寒冬”的唯一方法。油服企业在历经了前几年“野蛮生长”之后,形成了多业务全面发展的格局。这种粗放式的经营,促成了企业的迅速壮大,往往也造成了尾大不掉的局面。

或许正因受困于此,斯伦贝谢才选择“忍痛割爱”,不断抛售旗下资产,转而深耕核心业务,从粗放式经营回归到精细化管理。

事实上,近年来不少油服企业都在“收缩战线”,此前威德福申请破产重组、全球第四大油服工程巨头Technip FMC主动拆分,贝克休斯公布18亿美元的重组计划,都是油服企业在向精细化管理主动迈进。

行业回暖之路道阻且长,大胆求变的“斯伦贝谢们”能否顺利走出低谷,我们还不得而知。但收缩战线、专注主业正在成为不少油服企业危机之下的新选择。

切换行业

切换行业

正在加载...

正在加载...