7月28日,中国证监会上市公司并购重组审核委员会2020年第31次会召开,江苏三房巷实业股份有限公司(以下简称“三房巷”)发行股份购买资产获有条件通过。

并购重组委给出的审核意见为:请申请人进一步补充说明本次重组完成后,规范和解决上市公司关联资金存款的具体措施和时间安排。请独立财务顾问核查并发表明确意见。

请申请人结合控股股东和标的资产负债情况、后续融资能力,进一步补充披露流动性风险、偿债风险及应对措施。请独立财务顾问核查并发表明确意见。

请申请人补充披露业绩承诺方取得的对价股份用于保障业绩承诺有效执行的具体措施,请独立财务顾问核查并发表明确意见。

今日,三房巷股价上涨,截至收盘报3.99元,涨幅5.00%,成交额1.87亿元,换手率5.82%。

7月16日,三房巷发布了《三房巷发行股份购买资产并募集配套资金暨关联交易报告书(修订稿)》。独立财务顾问为海通证券。

据交易报告书,三房巷拟发行股份购买三房巷集团、三房巷国贸、上海优常、上海休玛合计持有的海伦石化100%股权。本次发行股份购买资产的股份发行数量为28.60亿股,股份对价为73.50亿元。本次交易完成后,海伦石化将成为上市公司的全资子公司。

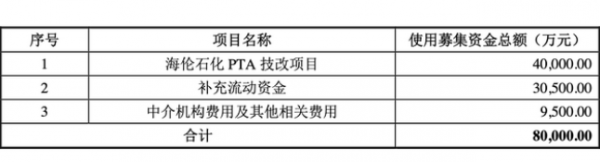

本次交易三房巷在发行股份购买资产的同时,拟向不超过35名投资者非公开发行股票募集配套资金不超过8亿元,募集资金总额不超过本次交易中以发行股份方式购买资产的交易价格的100%;本次募集配套资金发行股份的数量不超过上市公司本次发行前总股本的30%,即不超过2.39亿股。募集配套资金的最终金额及发行数量以中国证监会核准的为准。

本次募集配套资金扣除中介机构费用及其他相关费用后,拟用于投资海伦石化PTA技改项目及补充流动资金。

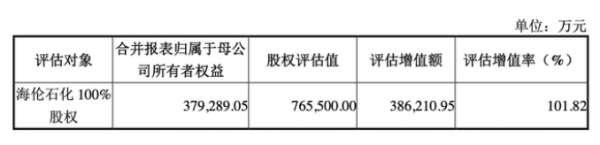

根据本次交易的资产评估机构东洲评估出具的《海伦石化评估报告》,以2019年8月31日为评估基准日,选取收益法对标的公司海伦石化股东的所有权益进行评估,海伦石化100%股权的评估值为76.55亿元,增值额为38.62亿元,增值率为101.82%。

根据上述评估结果,并就疫情对于标的资产经营情况、评估价值、业绩承诺等方面的影响进行充分评估后,经交易各方友好协商,标的资产海伦石化100%股权的交易作价由原交易方案的76.50亿元下调为73.50亿元。

本次交易构成重大资产重组,不构成重组上市,构成关联交易。本次交易的交易对方中,三房巷集团为上市公司的控股股东、三房巷国贸为控股股东三房巷集团控制的下属公司,故本次交易构成关联交易。上市公司在召集董事会审议相关议案时,关联董事已回避表决。上市公司召开股东大会审议本次交易相关议案时,关联股东已回避表决。

经营业绩方面,2018年、2019年,海伦石化实现营业收入分别为225.86亿元、211.08亿元,实现归属于母公司所有者的净利润分别为6.96亿元、7.41亿元,经营活动产生的现金流量净额分别为31.20亿元、72.34亿元。

此外,根据上市公司与业绩补偿义务人即三房巷集团和三房巷国贸签署的《业绩补偿协议》及其补充协议,业绩补偿义务人承诺标的公司在业绩承诺期内实现的经审计的净利润(指标的公司经审计合并报表扣除非经常性损益前后归属于母公司普通股股东的净利润之孰低者,下同)不低于下列承诺净利润数,否则,业绩补偿义务人将按照《业绩补偿协议》的约定对三房巷进行补偿:标的公司2020年、2021年、2022年承诺实现的经审计的净利润分别不低于4.72亿元、6.83亿元和7.32亿元。

独立财务顾问海通证券认为,本次交易有利于上市公司提高资产质量、改善财务状况和增强持续盈利能力,有利于上市公司的持续发展。