1月28日,随着美国债务上限之争升级,可能会给美国国债带来潜在违约压力、威胁到美国信用评级及削弱美元的全球储备货币地位之际,全球资产管理公司Sprott首席执行官在其最新发表的报告中称,现在越来越多的美国人正在囤积金币以应对美国债务的潜在违约及美元购买力的崩溃,这表明美国人现在不得不怀疑美元还能否充当长期财富储存的功能,开始重新审视黄金的价值,出乎人们的预料之外。

据美国金融研究机构零对冲在1月24日援引的消息称,自今年以来,美国的堪萨斯州、阿拉斯加、 西弗吉尼亚和密苏里州已经先后正式宣布黄金成为具备与美元一样功能的法定货币,而就在这个节骨眼时刻,又出现了一件让市场预料之外的事情。

美联储的三位资深经济学家在1月25日再次在纽约联储网站上撰文警告“虽然,美元仍占据着绝对地位,但全球储备货币从来就不是永恒的”,并称“美元将无法永久维持货币王权”,因为这个趋势从最新发生在石油货币和美国债务领域中的新消息中就能观察得到。

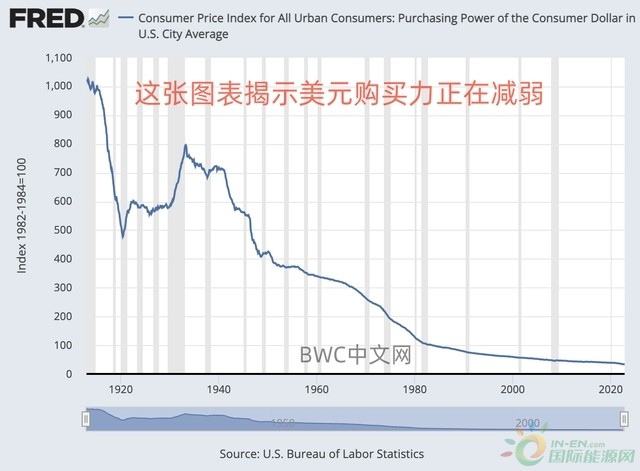

对此,华尔街预言家彼得·希夫进一步指出目前以“石油-美元-美债”为闭环基础的美元结构已经出现问题,目前的美元已经变成一个由数十万亿债务堆积起来的庞氏骗局,很明显,美国因刺激经济实施极度宽松的货币政策导致大通胀后,又不得不激进加息缩表,这些只针对自己经济的需要,而不考虑溢出效应时,将会透支美元信贷和地位,迫使全球思考美元的作用,所以,仅从这一点来说,美元作为主要储备货币重置的阶段已经开始。

据IMF最新报告数据,截至去年第三季度末,美元在全球各国的储备份额占比已从1999年的高达73%下降到59.8%,请注意,2000年时该比例曾高达73%,延续了二十多年以来的下跌趋势,同时,全球外汇交易数据也显示美元的使用量出现下降趋势。

目前美元发行锚定美债本位制背后的机制众所周知,正是通过石油-美元-美债这个闭环进一步支撑了美元的使用量及在其脱离金本位后的货币地位,所以,仅从这个角度来看,石油美元就是美元的核心根基,美元由此从黄金美元变成了石油美元,成为了全球金融秩序的基石,但是现在情况发生了很大的变化。

前纽约联储经济学家,瑞士信贷的资深分析师Zoltan Pozsard在近日表示,全球市场将见证下一个布雷顿森林体系的诞生,这一次美元面临的后果要比半个世纪前布雷顿森林体系解体时出现的美元危机要严重的得多,因为,现在的美元没有黄金支持,石油美元将走向黄昏,此时,替代性的石油货币将迎来黎明,而黄金的作用将会越来越大。

紧接着,盛宝银行在1月25日更新发表的报告中称,目前,包括伊朗、阿联酋、安哥拉等在内的许多产油国已经很乐意用人民币进行交易结算原油,这将有助于人民币从石油美元手中分享部分石油定价权。

分析称,作为拥有全球第二大石油货币以及全球最大石油进口国地位的中国接下去将开始用人民币大规模结算进口原油。

比如,据全球油轮追踪专家Vortexa和标普全球在1月24日更新公布的数据汇总显示,截至今年1月15日的24个月内,包括伊朗国家石油公司在内的伊朗石油卖家至少已将2600多万吨伊朗石油持续运抵中国。

而中国自去年用人民币购伊朗石油首单以来,大都是以人民币结算进行的,这说明,人民币在伊朗石油交易结算中已经发挥了石油货币的作用,对冲以美元定价的原油期货价格波动风险,正在这个关键时刻,又出现了两件让市场出人预料的事情。

作为近段时间扛起去美元化大旗的日本,除了持续重手抛售美债外,日本央行还在1月24日正式宣布将建立一个能用于数字货币支付的类似于SWIFT的跨境交易网络,可以与伊朗在石油领域绕开美元。

与此同时,盛产黄金的加纳也提出石油美元的替代品石油黄金,用黄金来结算石油,将美元排除在外,另外,新消息表明,巴西、阿根廷及其他拉美国家也将启动共同货币的准备工作,以绕开美元。

紧接着,拥有全球第二大储备货币的欧盟也在一周前更新发布的一份的2023年全球市场挑战美元主导地位的计划草案显示,计划在2023年推出以欧元计价的原油期货合约,甚至有观点认为,德国、荷兰和波兰已经为恢复金本位做了准备,正在这些背景下,在美元大本营又出现了一件让交易员感到意外的事情。

美国西弗吉尼亚州议员亚历克斯.穆尼(ALEX MOONEY)在1月25日再次大胆向国会、财政部和美联储提交了一项新提案(HR9157),试图让美国的美元发行货币体系重新退回到金本位制标准,退出锚定美债的发行机制。

我们注意到,这是该议员在最近一年内第五次提交该提案,这在美国国会围绕债务上限问题展开争论,联邦债务可能会出现潜在违约的背景下 ,这体现了对信用货币的真正价值有清晰认识的投资者来说,美元退出美债本位制的提案值得我们深思。

对此,美国财长耶伦在1月25日称美债违约料将引发美国主权债务评级下调,并会削弱美元作为全球储备货币的地位,目前市场可能会非常担心美国是否会支付债务利息及账单,但这种情况我们是自找的,是一种非常不负责任的做法。

耶伦进一步警告说“在美债面临被清算日到来之前就可能会产生严重后果” ,并“当非常措施用完时,美国可能会拖欠债务”,对此,道富首席执行官警告称,如果美国信用评级被下调,美债可能会失去传统避险资产的作用,美元在外汇和大宗商品中的定价权和结算权也会被削弱。

这表明,在当前美国债务上限危机事件的催化下,目前美元大本营利用黄金来打破以美国国债发行美元机制的举措正在发酵,而这更像给石油美元上了一课。

所以,仅从以上这些发生在全球石油交易、美国债务上限和黄金等领域的新消息来看,“没有美元就没有石油”这个运营了半个世纪之久的交易规则料将会出现一些新变化。

切换行业

切换行业

正在加载...

正在加载...