石油和化学工业是我国重要支柱产业,经济体量大、产业关联度高,为能源安全、农业丰产和下游制造业高质量发展作出了重要贡献。2023年是全面建设社会主义现代化国家开局之年,也是实施“十四五”规划承上启下的关键一年。当前,新冠疫情虽然得到缓解,但东西方关系新变局、后疫情时代经济发展新格局、绿色低碳发展新要求对石化行业发展带来了新机遇和新挑战。面对世界之变、时代之变、形势之变,如何看待当前我国石油化工行业、如何构建新发展格局、如何推动行业高质量发展,值得各企业深思。

近日,由中国石油和化学工业联合会主办的2023石化产业发展大会在京举行。大会重点探讨当前石化行业发展形势及未来发展趋势,深度分析石油化工行业的市场环境、产能利用情况及与先进之间存在的差距。

我国石油和化工行业发展现状

我国石油和化工行业是在一穷二白的基础上发展起来的,新中国成立初期,油气产量仅12.1万吨和1117万立方米,原油加工量11.6万吨、汽煤柴油产量3.5万吨、润滑油脂产量不到40吨。经过70多年,尤其是改革开放以来的发展,我国已从石化小国跻身石化大国行列。我国石化行业已形成了规模庞大、基础雄厚、总体可控的产业体系,行业营业收入仅次于美国,其中化学工业已超过美国,连续多年稳居世界第一。

营业收入仅次于美国

我国石化行业已形成庞大且完整的产业体系。2011年开始,我国石化行业规模以上企业营业收入一直保持在10万亿元以上,2022年达到16.56万亿元,占全国规模以上企业总收入的12%,利润总额达到1.13万亿元,占全国规模以上企业的13.4%,进出口额达到1.05万亿美元,占全国进出口额的16.6%。从营业收入看,我国已经是仅次于美国的石化大国,其中化学工业已超过美国,连续多年稳居世界第一。

化学品占全球45%份额

化学工业是我国石化行业的优势产业。据欧洲化学工业理事会统计,我国化学品已占全球45%以上的市场份额,比欧盟、美国、日本之和还要多。“全球化工企业50强名单”中,我国共有中国石化、中国石油、恒力石化、万华化学等9家企业上榜,数量居全球第一。化学工业中的大宗化学品、基础化工原料和传统精细化学品在世界上大多处于领先地位,如氮肥、磷复肥、农药、纯碱、烧碱、聚氯乙烯、电石、硫酸、涂料、染颜料等。现代煤化工已经成为我国化学工业的特色领域。化工新材料也取得长足发展,整体自给率超过70%。

多领域关键技术及装备实现突破

行业全力实施创新驱动战略,在多个领域实现关键技术及装备的突破。低渗透油气藏勘探开发技术,脂肪/环族异氰酸酯、新一代高性能氯碱离子膜、液相混炼橡胶、气固分离膜等新材料制备技术,为提升资源保障能力和产品供给能力奠定了基础。千万吨级炼油、大型芳烃、现代煤化工、橡胶制造等重大成套装备国产化率均超过90%,百万吨级乙烯超过85%。全行业共有48家企业获得国家级企业技术中心认定,34家企业获得国家技术创新示范企业认定,121家企业获得联合会行业技术创新示范企业认定。

绿色化和园区化成新业态

绿色发展已成为行业共识。行业建立子产品全生命周期的绿色标准体系,广泛开展绿色产品、绿色工艺、绿色工厂、绿色园区等评价和能效领跑者活动。引导企业开展节能改造和能效对标,推动能效水平不断提升,部分企业已达到世界先进水平。深入推进安全环保整治提升,加强危化品企业管理与搬迁改造,到2022年底,已有1141家企业完成“退城入园”,促使行业安全环保面貌焕然一新。区域差异化、特色化发展的产业格局基本形成。长三角、珠三角、渤海湾三大石化产业集群规模优势愈加明显,内蒙古鄂尔多斯、陕西榆林、宁夏宁东、新疆准东等现代煤化工基地建设稳步推进,浙江、江苏等地化工新材料和精细化工园区发展特色更加突出。

我国石化产业存在的主要差距

规模庞大、基础牢靠、总体可控的产业体系是我国石化行业在国际市场竞争中的突出优势,也是我国成为世界石化强国的重要支撑。但是与欧盟、美国、日本等发达地区和国家相比,我国石化行业仍存在一定差距和不足。

一是原始创新能力和科技成果转化能力较弱。行业研发投入占营业收入的比重偏低,其中,化学工业长年维持在1%左右,而欧盟、美国、日本普遍在2%左右。行业基础理论研究和前沿技术研发能力不强,缺乏颠覆性的科技成果,部分产品的生产技术、配套装备或关键部件依赖进口。

二是具备国际竞争力的一流企业较少。大型石化企业多以大宗通用型产品为主,利润率不高,中小企业又普遍缺乏全球化经营能力。全球化工企业50强中,欧美企业的销售利润率普遍在10%以上,部分企业甚至达到20%,国内只有少数企业超过10%,部分企业只有3%~5%。

三是具备国际影响力的自主品牌较少。缺少系统的品牌营销战略、全球化的品牌营销网络、国际化的品牌营销人才。企业对产品应用研究和创新不够重视,没有形成以市场需求为导向的品牌服务模式。

四是高端产品保障能力不足。我国化工新材料仅占化学工业的10%,若加上农药、涂料、染料等精细化学品,占比也不足20%,与发达国家存在较大差距。虽然化工新材料整体自给率超过70%,但部分高端品种仍依赖进口,如工程塑料、功能性膜材料、电子化学品自给率不足80%,高端聚烯烃、高性能纤维不足60%,液晶材料、光刻胶、CMP抛光液更是不足10%。

石油化工行业面临的市场环境

2023年,石化行业仍处于产能投放高峰期,化工原料和化工制品供应能力将显著提高,但受国内外经济形势影响,国内化工市场需求增长动力不足,出口需求或将下降,部分产品供需矛盾压力仍较大。

世界经济衰退风险加剧,贸易壁垒显著增加

2023年,肆虐3年的新冠疫情终于缓解,全球迎来了经济复苏的机会,但受地缘冲突、通胀高企、金融环境收紧等不利因素的影响,全球经济复苏前景不容乐观。国际货币基金组织预计2023年世界经济增速为2.9%,较2022年3.4%的增速明显下降。世界银行最近发布的一期《全球经济展望》报告,将2023年全球经济增长预测下调至1.7%,较2020年6月预测下降了1.3个百分点,为近30年来的第三低水平。

世界经济论坛2023年年会发布的《2023年1月首席经济学家展望》显示,在接受调查的经济学家中,有2/3的受访者预计2023年全球经济将陷入衰退。英国经济在2022年就已陷入衰退,2023年欧元区与英国的通胀压力将持续存在,商业活动持续低迷,企业与民众的信心短期内难以修复。全球化逆转和贸易保护主义兴起,全球贸易壁垒显著增加,将长期影响全球产业链和供应链,威胁全球贸易稳定,也将影响我国石化产品的出口。

各国通胀飙升、货币政策紧缩,企业成本高昂

目前,世界正处于地缘冲突和大国博弈加剧的背景下,由此产生的地缘政治紧张、能源和粮食等商品短缺进一步推高通胀水平。国际货币基金组织表示,目前全球通胀已经处于“40年来的最高水平”,各国面临“生活成本危机”,预计2023年继续保持在6.5%的高位。经合组织表示,全球通胀压力已经超出了食品和能源领域,美国、英国、加拿大等国的工资水平持续上升,企业面临高昂的能源、运输和劳动力成本。

在高通胀压力下,全球大多数国家正在采取紧缩性货币政策抑制需求的方式为通胀降温,甚至面临过度紧缩的风险。以美联储为首的国家央行竞相加息,主要经济体中,仅中国、日本、俄罗斯和土耳其没有加息,金融货币收紧和本币贬值使得部分新兴市场国家面临债务困境,对我国产品出口将带来负面影响。

我国内需回升,下游对石化产品的需求或增长

随着疫情防控转入新阶段,各项政策不断落实落细,生产生活秩序有望加快恢复,我国经济增长内生动力不断积聚增强。2023年,一系列主要目标已设定:国内生产总值增长5%左右,城镇新增就业1200万人左右,居民消费价格涨幅3%左右,粮食产量保持在1.3万亿斤以上,居民收入增长与经济基本同步,进出口促稳提质等。

尽管外部环境复杂严峻,世界经济陷入滞胀风险上升困境,国内经济恢复基础尚不牢固,但是我国经济韧性强、潜力大、活力足,长期向好基本面没有改变,资源要素条件也可以支撑,总体来看,预计我国石化行业运行平稳,油气开采平稳增长。

近两年石化行业主要产品产能利用情况

2022年面对世界动荡加剧、全球通胀持续蔓延、经济复苏动力减弱等复杂严峻局面,石油和化工行业持续推动创新驱动和绿色转型,行业运行质量进一步提高,各项经济指标超出预期,为国家能源安全和经济社会发展提供了坚实保障。同时,受宏观经济放缓、能源价格上涨、疫情超预期反复等因素影响,房地产、汽车等主要下游市场需求有所下滑,行业内部运行分化加剧。具体表现在:

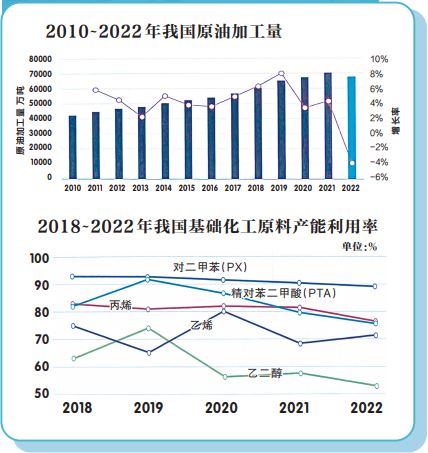

1.我国原油一次加工能力首次跃居世界首位。2022年我国原油一次加工能力净增加2550万吨/年,同比增长2.9%,原油一次加工能力首次超过美国,位居世界首位。全年原油加工量同比下降3.9%,受新建产能未能完全释放等因素影响,原油一次加工装置平均开工率同比下降6.3个百分点。2022年成品油(汽油、煤油、柴油)产量同比增长3.2%;表观消费量同比增长4.2%,其中,汽油、柴油、航煤表观消费量同比分别增长-5.4%、23%、-39.3%。

2.基础石化原料仍处在产能投放高峰期,生产供应能力进一步提高。近年我国乙烯、丙烯、乙二醇、对二甲苯(PX)和精对苯二甲酸(PTA)产能增长较快,其中,乙烯和PX自给率不断提高;丙烯和PTA产能进一步增加,产能利用率略有下降,乙二醇产能利用率结构性差异明显。

3.基础化工产品产能稳中有进,部分产品产能利用率有一定下滑。2022年烧碱、纯碱和甲醇市场供需两旺,产业运行情况总体平稳,BDO、肽白粉受市场需求下降影响,产能利用率有一定下滑。

4. 化肥行业总体运行平稳,氮肥供需两旺,磷肥产能利用率降幅偏大。合成氨、氮肥供需两旺,在化肥施用优化等政策导向下,磷铵国内需求延续稳中有降态势,受出口下滑影响,装置开工率大幅下降。

5. 国际油价重心上移,煤化工竞争力提升明显。2022年,国际油价波动加剧,煤制油、煤制气和煤制烯烃项目经济效益普遍较好。

6.合成树脂仍处扩产高峰期,市场变化对产能利用率影响明显。聚乙烯自给率不断提高,聚丙烯市场竞争加剧,聚氯乙烯产品出口市场风险增加,聚碳酸酯低端同质化竞争激烈,扩大下游消费成为高质量发展的关键。

7.合成橡胶需求增长缓慢,行业景气度偏低。传统领域需求增长缓慢,行业景气度偏低,需持续加大下游市场应用拓展力度。

8.聚氨酯原料产能大增,产业结构性矛盾开始显现。随着国内技术突破,环氧丙烷供给由短缺转为充足,聚氨酯产业国际市场竞争有所加剧,但聚醚多元醇产品同质化趋势明显,产能利用率总体偏低。

9.锂电池产业链持续景气,迎来投资潮,产能集中投放。受益于中国新能源汽车、储能市场的迅猛发展,2022年,我国磷酸铁锂正极材料产量和消费量实现翻倍增长。因新建装置产能未能完全释放,装置开工率同比下降10个百分点。

光伏头条

光伏头条 风电头条

风电头条 储能头条

储能头条 充换电头条

充换电头条 氢能汇

氢能汇 能课堂

能课堂 国际能源网

国际能源网